A montanha-russa dos IPOs: por que o mercado brasileiro de ações teve altos e baixos nos últimos anos?

- Bruna Bacellar

- 2 de jun. de 2024

- 8 min de leitura

O IPO (Initial Public Offering), ou Oferta Pública Inicial em português, representa a primeira venda de ações emitidas de uma empresa para o público. Resumidamente, é o processo de abertura de capital de uma companhia, ou seja, a maneira de torná-la negociável dentro dos ativos da bolsa de valores, assim podendo receber novos sócios em troca de investimentos. Dessa forma, desperta-se o interesse dos investidores enquanto pessoa física e de equity¹, uma vez que ela entra em um mercado rigorosamente regulamentado e deve expor relatórios de desempenho e transparência trimestralmente, os quais sempre que divulgados geram um destaque para a companhia em questão.

Como os IPOs funcionam?

Normalmente, as empresas tendem a abrir o seu capital devido ao crescimento e estabilidade do setor que estão inseridas, sobretudo, com o objetivo de expandir e diversificar seus acionistas, além de aumentar sua credibilidade e reputação dentro do mercado. Dessa maneira, ao levantar fundos diretamente com investidores, a firma impulsiona seu capital, além de receber maior reconhecimento no mercado e gerar crescente interesse nos consumidores como consequência da maior cobertura produzida pela mídia. Portanto, os IPOs causam efeitos diretos nos lucros e, consequentemente, na capacidade de crescimento das companhias, sendo assim uma grande virada de chave para a mesma.

Para uma empresa ser capaz de lançar suas ações na bolsa, ela deve alcançar um valuation2 de, no mínimo, R$500mi e estar constituída como Sociedade Anônima3. Contudo, isso não significa que as empresas ao atingirem esse valor de mercado irão realizar um valuation, o cenário mais comum para a realização de um IPO é quando uma companhia atinge uma determinada meta de faturamento, como, por exemplo, quando assumem o status de "Unicórnio", ou seja, ao atingirem um valor de mercado que ultrapassa US$ 1 bilhão. Além disso, a firma deve estar em conformidade com as regulamentações exigidas pela Comissão de Valores Mobiliários (CVM)4, como a emissão de relatórios financeiros, as responsabilidades requisitadas pelos acionistas públicos - que serão os responsáveis pelo interesse no capital do negócio em questão. No entanto, essas exigências, acompanham uma perda de controle sobre o negócio, pois dilui-se a participação de fundadores, além de provocar uma maior vulnerabilidade às volatilidades do mercado, pela dependência dos preços das ações.

Estratégias de crescimento e financiamento: M&A e IPO

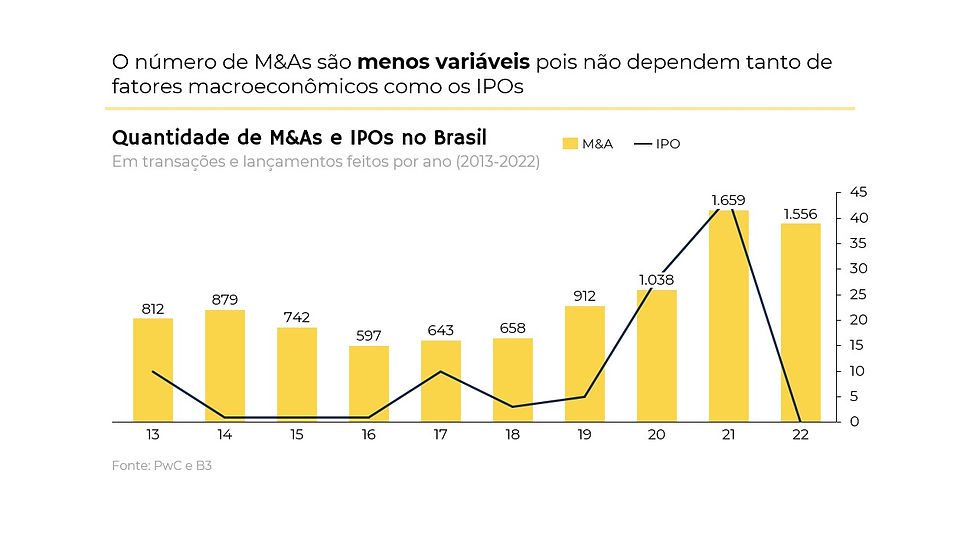

No contexto nacional, tanto as Ofertas Públicas Iniciais (IPOs) quanto as Fusões e Aquisições (M&As) são estratégias cruciais de captação de recursos e expansão empresarial, cada uma com suas particularidades e implicações. Os IPOs ajudam empresas a expandir e captar capital sem dívidas, mas exigem certa conformidade regulatória rigorosa e transparência contínua, sendo um processo complexo e custoso. Por outro lado, M&As oferecem otimizações operacionais e expansão de mercado com menos requisitos regulatórios que os IPOs, o que torna o processo mais rápido e pode trazer retornos mais imediatos, ainda que apresentem desafios como a integração de culturas distintas.

Comparativamente, a escolha entre esses dois métodos depende das metas específicas da empresa, das condições de mercado e do estágio de desenvolvimento corporativo. No contexto brasileiro, a decisão entre essas estratégias também é influenciada pelo ambiente econômico e regulatório, que pode favorecer uma abordagem sobre a outra em determinados períodos. Portanto, o número de IPOs feitos são muito pequenos quando comparados aos M&As, pelas diferenças burocráticas e também porque apenas as empresas que mais se destacam conseguem fazer esse processo.

Desse modo, quando se comenta em, principalmente, startups de tecnologia brasileiras, os motivos para preferência por M&As se mostram ainda maiores, uma vez que elas são altamente prejudicadas pela alta burocracia do Estado, com maiores taxações e fiscalizações, que trazem mais consequências no processo de IPO do que no de M&As. Dessa forma, ao atingir um altíssimo valor de mercado, as techs brasileiras, como VTEX e Nubank, realizam suas ofertas públicas em bolsas internacionais, visando atrair mais capital de equity, enquanto as sem ambições globais recorrerão, principalmente, às fusões e aquisições principalmente.

O boom dos IPOs brasileiros de 2021

O ano de 2021 entrou em destaque pelo marco de 44 IPOs na B³ (bolsa de valores brasileira), muito como consequência da retomada da economia frente ao ano anterior de Covid-19, extremamente afetada pelos acontecimentos inesperados que impactaram muitos comércios e o mercado como um todo. No entanto, essa grande entrada de companhias na bolsa não ocorria desde 2007, ano no qual mais de 60 empresas lançaram suas ações na bolsa de valores, pelo mercado estar extremamente positivo e haver um excesso de liquidez no mundo. Essa alta ocorreu devido a alguns fatores:

1. Oportunidade de abertura de capital

As políticas monetárias expansionistas, como diminuição das taxas de juros, que visam mitigar os efeitos econômicos da pandemia, geraram uma abundância de liquidez5 no mercado financeiro, o que facilitou a aquisição de empréstimos e criou condições propícias para as empresas captarem recursos através de IPOs. Além disso, com as baixas taxas, a rentabilidade da renda fixa6 também diminuiu, assim, incentivando investidores a procurarem ativos mais rentáveis, porém voláteis e, consequentemente, com maior risco, como as ações. Dessa maneira, as companhias aproveitaram o momento para abrir capital e maximizar o montante obtido na venda de suas ações.

2. Diminuição dos risco de falência

A pandemia impôs desafios financeiros significativos a muitas firmas, principalmente, nos setores de viagens e hospitalidade, fazendo com que a abertura de capital via IPO se tornasse uma solução crucial para levantar fundos necessários à sobrevivência e evitar a falência. Para startups e empresas em crescimento com expectativas de atingirem o valor mínimo para se lançar na bolsa, especialmente em setores como tecnologia e biotecnologia, o IPO ofereceu acesso rápido ao capital, essencial para financiar o crescimento contínuo e a inovação, evitando estagnação ou falência.

3. Indicadores de crescimento desde 2019

Muitas empresas demonstraram resiliência e crescimento significativo desde 2019, principalmente em setores como tecnologia, comércio eletrônico e saúde digital, que viram um aumento na demanda por seus serviços, impulsionando seu desempenho e atraindo investidores. Negócios que estavam se preparando para IPOs desde 2019, ou que haviam adiado seus planos devido à incerteza inicial da pandemia, encontraram em 2021 uma oportunidade para avançar, resultando em uma onda de IPOs à medida que capitalizavam seu crescimento recente e a recuperação do mercado.

Assim, o ano de 2021 foi marcado por 44 empresas lançando suas ações na bolsa de valores brasileira, o que gerou uma maior diversidade de investimentos que atraiu mais investidores internacionais para o mercado nacional.

IPOTechs e seus desempenhos

Mesmo que o cenário econômico para todos os setores brasileiros não esteja otimista, o de firmas de tecnologia têm sido mais dinâmico e desafiador. Dessa forma, essas empresas enfrentam rápidas mudanças, alta competição global e a necessidade de escalabilidade. Fatores econômicos locais, como instabilidade, altas taxas de juros e volatilidade cambial, acrescentam complexidade, fazendo com que, acima de outros setores, o de tecnologia não seja propício para IPOs. Assim, muitas não conseguiram atender às altas expectativas de crescimento, resultando em uma queda nos preços das suas ações, trazendo menos resultados para empresas que precisariam ter redução de custos e insatisfação aos que aplicaram seu capital na oferta.

Um exemplo notável de IPO de tecnologia que não atendeu às expectativas no Brasil é o da Enjoei, uma plataforma de e-commerce para compra e venda de itens usados. A empresa abriu capital em novembro de 2020 com grande otimismo, captando aproximadamente R$ 1,1 bilhão em suas ofertas iniciais. No entanto, ao longo do ano seguinte, a Enjoei enfrentou uma série de desafios que impactaram negativamente seu desempenho no mercado, como dificuldades em crescer com a plataforma e manter a qualidade do serviço, juntamente com a forte concorrência de outros players de e-commerce, resultando em uma queda significativa no preço das suas ações. Dessa forma, o negócio enfrentou dificuldades em atingir metas de crescimento, o que desanimou investidores e resultou em um desempenho financeiro abaixo do esperado, internamente, ações como demissão em massa e priorização de projetos a curto prazo para redução de custos e operações também tiveram que ser priorizados.

Os IPOs brasileiros voltam ou não?

Os anos de 2022 e 2023 foram marcados por uma baixa histórica no Brasil, na qual nenhuma empresa lançou suas ações na bolsa de valores brasileira. Esse cenário é resultado de um conjunto de fatores que culminam para esse comportamento da bolsa, como maiores taxas de juros, que resultam em rendas fixas mais proveitosas, desanimando investidores a aplicarem seus capitais em empresas. Além disso, a instabilidade econômica global, exacerbada pela pandemia de Covid-19, gerou incertezas nos mercados financeiros, desencorajando muitas empresas a buscarem a abertura de capital. Nesse sentido, as incertezas políticas e regulatórias no Brasil, como as reformas econômicas pendentes e a volatilidade cambial, também influenciaram a decisão das empresas de adiar ou cancelar seus planos de IPO. Apesar disso, para os próximos anos a esperança dos investidores é de que o mercado mude, mas a passos lentos.

Além disso, nos anos pandêmicos a janela de IPOs cresceu, principalmente para médios negócios, mas isso ocorreu apenas naqueles anos, pois os seguintes seriam negativos para o mercado brasileiro. Para essa volta do mercado, se espera que seja o contrário: uma janela de IPOs para grandes negócios - com valuation acima de R$5bi - lançarem suas ações na bolsa. Outra justificativa para essa recuperação é a quantidade de empresas nacionais que abriram seus capitais nos últimos 2 anos, aproximadamente 75, mas nenhuma que já se encaixaria no valor mínimo esperado para se arriscar na B3.

Em conclusão, o mercado de IPOs brasileiro é extremamente volátil e dependente de diversos fatores externos, como cenário mundial, taxa de juros e particularidades de cada setor. Apesar das variações, o potencial dos IPOs como uma ferramenta para o financiamento e expansão das empresas brasileiras permanece evidente, desde que acompanhado de uma análise criteriosa do ambiente econômico e das condições de mercado.

Glossário:

Equity: patrimônio líquido de uma empresa ou uma participação societária em um negócio.

Valuation: termo em inglês para "Avaliação da empresa" que estuda o processo de se avaliar o valor de determinado ativo, financeiro ou real.

Sociedade Anônima: também conhecida como "SA" é um tipo de natureza jurídica, sem fins lucrativos e que tem como principal característica a divisão por ações.

Comissão de Valores Mobiliários (CVM): agência do mercado de capitais brasileira, responsável por disciplinar, fiscalizar e desenvolver esse mercado no Brasil, além disso, possui a Ibovespa como indicadores de referência.

Liquidez: capacidade de um ativo ser convertido em dinheiro.

Renda fixa: tipo de investimento mais seguro, pois ele permite que o investidor já tenha um prévio conhecimento da sua rentabilidade, baseada nos juros do mercado.

Referências:

“Startups brasileiras sem ambição de serem globais, não têm chance de fazer IPO”, diz Domo.VC | Exame. Disponível em: <https://exame.com/negocios/startups-brasileiras-sem-ambicao-de-serem-globais-nao-tem-chance-de-fazer-ipo-diz-domo-vc/ >. Acesso em: 23 maio. 2024.

CAPITAL, P. Dados de Fusões e Aquisições no Brasil - Dezembro 2020 (PWC). Disponível em: <https://pipeline.capital/dados-de-fusoes-e-aquisicoes-no-brasil-dezembro-2020-pwc/ >. Acesso em: 23 maio. 2024.

Com “boom” de IPOs, bolsa volta a ter mais de 400 empresas –em 1990, eram 615. Disponível em: <https://www.cnnbrasil.com.br/economia/com-boom-de-ipos-bolsa-volta-a-ter-mais-de-400-empresas-em-1990-eram-615 />. Acesso em: 23 maio. 2024.

Entenda o mercado de IPO e M&A. Disponível em: <https://www.folhape.com.br/colunistas/folha-financas/entenda-o-mercado-de-io-e-mea/23019/ >. Acesso em: 22 maio. 2024.

Existe janela de IPOs em 2022? Disponível em: <https://www.nordinvestimentos.com.br/blog/existe-janela-de-ipos-em-2022/ >. Acesso em: 27 maio. 2024.

FERNANDO, J. Initial Public Offering (IPO): What It Is and How It Works. Disponível em: <https://www.investopedia.com/terms/i/ipo.asp>. Acesso em: 24 maio. 2024.

INFOMONEY. IPO: como funciona a estreia de uma empresa na Bolsa. Disponível em: <https://www.infomoney.com.br/guias/ipo/>. Acesso em: 26 maio. 2024.

IPOs finalmente vão voltar em 2024? Disponível em: <https://www.nordinvestimentos.com.br/blog/ipos-volta/#:~:text=O%20%C3%BAltimo%20IPO%20registrado%20na >. Acesso em: 23 maio. 2024.

ITAÚ, ÍON. A volta dos IPOs de tech nos EUA: como isso afeta o Brasil? Disponível em: <https://inteligenciafinanceira.com.br/mercado-financeiro/volta-dos-ipos-de-tech-nos-eua/ >. Acesso em: 27 maio. 2024.

Por que os IPOs estão vindo em 2024, mas só na economia real. Disponível em: <https://www.startse.com/artigos/os-ipos-estao-vindo-em-2024-mas-so-na-economia-real/ >. Acesso em: 21 maio. 2024.

REIS, T. Tudo sobre IPO: o que é e como funciona a Oferta pública inicial. Disponível em: <https://www.suno.com.br/guias/ipo/> .Acesso em: 23 maio. 2024.

RIZÉRIO, L. Mais empresas brasileiras estão fazendo IPO nos EUA, mas número ainda é baixo, destaca executivo da Nasdaq. Disponível em: <https://www.infomoney.com.br/mercados/mais-empresas-brasileiras-ipo-nos-eua-mas-numero-ainda-e-pequeno-executivo-nasdaq-expert-2021-infomoney/ >. Acesso em: 22 maio. 2024.

SILVA, A. Maioria dos IPOs em 2021 teve retorno negativo; veja as perspectivas para 2022. Disponível em: <https://www.infomoney.com.br/mercados/maioria-dos-ipos-em-2021-teve-retorno-negativo-veja-as-perspectivas-para-2022 />. Acesso em: 20 maio. 2024.

.png)

Comments